前回の「【実践編①】仲介会社を使わず自分でM&A(希望条件を決める編)」からの続きです。

前回記事を確認したい方はこちらからどうぞ。

【実践編①】仲介会社を使わず自分でM&A(希望条件を決める編)

【実践編①】仲介会社を使わず自分でM&A(希望条件を決める編)

今回の実践編では、「サクッと売りたい」という方向けに自分で会社・事業を売る方法をできるだけ分かりやすくお伝えしております。

なお、毎度の留意点ではありますが、M&Aは100社あれば100通りの進め方になるくらい形式的に進めにくいところがあるので、あくまで一般的な例でお伝えしますこと、及び、ご自身で進める場合にはM&Aに関するトラブル等について当サイトでは一切の責任を負いかねますので予めご了承ください。

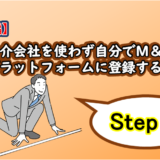

今回説明するのは、M&Aのこの部分の話です。

概要書(企業概要書)とは、M&AではIM(Information Memorandum)と言われ、買手が初期的に検討する際に「この会社はどんな会社かな~」と見るための資料です。

仲介会社を使わずに会社を売ろうとしている人は、こういった資料を作らずに交渉に入るケースが実際多いのですが、後々「あれ?そんな事業やられてるんですか?」とか「あれ?聞いてた話と違いますけど・・」と、買手との間で認識の相違が生まれる可能性があるので、客観的な事実を両者の間で確認する意味でも、資料を作って望んだ方が良いものではあります。

今回の内容は細かい部分も多いので、難しいな~と感じる方は「Step3のプラットフォームに登録する」に進んでいただいても構いません。

【実践編③】仲介会社を使わず自分でM&A(プラットフォームに登録する編)

【実践編③】仲介会社を使わず自分でM&A(プラットフォームに登録する編)

是非、最後までついてきてくれると嬉しいです。

それではいきましょう!

まずは資料収集から

M&Aの売手側は、買手に自分の会社・事業を知ってもらうために色々な資料を見せる必要があります。

基本的には今会社や税理士事務所などにある資料をかき集めれば良いのですが、一部、数字を集計したり、昔のやり取りを確認しないといけない情報もあります。

企業概要書を作る際にも必要になってきますので、まずはこのような資料を集めてみましょう。

株式譲渡(会社の譲渡)の場合に収集する資料

・履歴事項全部証明書(直近で取得したものがあれば)

・株主名簿(もし、作っていなければ決算申告書別表に記載の株主で相違ないか)

・決算書3期(申告書、科目明細、法人事業概況説明書なども一式)

・固定資産台帳

・固定資産税課税証明書(法人に保有不動産がある場合)

・直近期の試算表(最新のもの)

・節税保険の商品概要、掛金・年次別の解約返戻金が分かる資料(節税保険に加入している場合)

・許認可、特許、商標などの証明資料

・従業員の賃金台帳(直近~過去1年分くらい)

・従業員の入社当時の履歴書

・就業規則、賃金規定、退職金規定、36協定書など労務関係の規定類

・契約書類(賃貸借契約書、主要な取引先との取引契約書、借入に関連する金銭消費貸借契約書や保証契約書など、リース契約書など)

など

事業譲渡の場合に収集する資料

・履歴事項全部証明書(直近で取得したものがあれば)

・株主名簿(もし、作っていなければ決算申告書別表に記載の株主で相違ないか)

・決算書3期(申告書、科目明細、法人事業概況説明書なども一式)

・固定資産台帳

・固定資産税課税証明書(売却する資産に保有不動産がある場合)

・直近期の試算表(最新のもの。売却対象のみの収支が分かること)

・許認可、特許、商標などの証明資料(もしあれば)

・従業員の賃金台帳(直近~過去1年分くらい)

・従業員の入社当時の履歴書

・就業規則、賃金規定、退職金規定、36協定書など労務関係の規定類

・契約書類(売却する事業に関係する契約のみ)

など

売却する会社や事業にもよるのですが、この辺の資料は一般的に買手が要求するような資料です。

M&Aについては、無い資料は無い、分からないことは分からない、ということで売手から買手に回答することは許されておりますが、本来あるべき(会社に保管する義務のあるような)資料が無いとかだと具合が悪いですし、ネガティブな情報なのであんまり出したくないから出さない、というようなのは後で絶対に揉めるので、絶対にやめておきましょう。

それでは、資料が揃ったとこで、このような資料をもとに企業概要書を作ってみましょう。

企業概要書に記載する内容一覧

インターネットで「企業概要書 テンプレート」で検索すると借入をするために金融機関に提出する用の企業概要書のテンプレートなどが出てきますが、企業概要書というもの自体は目的によって様々です。会社や事業を売却する時の企業概要書については、それ専用の企業概要書を作る必要があります。

盛り込むべき内容は会社によっても様々ですが、一般的には最低限このような内容を盛り込むことが多いです。

株式譲渡(会社の譲渡)の場合に企業概要書に盛り込みたい内容

・現在の株主、会社設立から現在までの株主の変遷

・役員、従業員(パート・アルバイト含む)※個人情報は記載しない

・賃金の年間支払額、退職金規定の有無

・売却に際しての希望条件

※希望価格は応相談などの記載でも可。個人保証を外したい旨や売却後取締役を退任する希望については漏れなく記載

・売却する事業の事業内容(何をどこから仕入れて誰に何をどのように売っているのか、等)

・取引先別の取引額推移(販売先・仕入先・外注先全て、取引額10を過去3年分あると良い)

・自社の強み、弱み

・現在の経営環境や、業界のトレンド/トピックなど

・保有している許認可、特許、商標など

・法人保有の不動産の一覧(固定資産税評価額も記載)

・社内の写真(数枚)

・決算書3期分の貸借対照表、損益計算書、販管費、製造原価

・その他、経営に大きな影響を及ぼす可能性のある事象

<例>主要な取引先が無くなる可能性がある旨、役員/従業員が退職する可能性がある旨、係争に発展しそうなトラブルがある旨、M&Aに反対する株主が出る可能性がある旨、社保や税金の未納がある旨など)

事業譲渡の場合に企業概要書に盛り込みたい内容

・現在の株主

・役員、従業員(パート・アルバイト含む)※個人情報は記載しない

・賃金の年間支払額、退職金規定の有無

・売却する事業の事業内容(何をどこから仕入れて誰に何をどのように売っているのか、等)

・取引先別の取引額推移(販売先・仕入先・外注先全て、取引額10を過去3年分あると良い)

・自社の強み、弱み

・現在の経営環境や、業界のトレンド/トピックなど

・保有している許認可、特許、商標など

・譲渡する不動産の一覧(固定資産税評価額も記載)

・社内の写真(数枚)

・売却する資産の一覧、決算書上の簿価

・売却する事業の部門別損益計算書

・その他、経営に大きな影響を及ぼす可能性のある事象

<例>主要な取引先が無くなる可能性がある旨、役員/従業員が退職する可能性がある旨、係争に発展しそうなトラブルがある旨、事業譲渡による名義変更ができない取引先がいる旨など

企業概要書は、買手企業が秘密保持義務(秘密保持契約については次回触れます)を負った状態で開示するものなので、会社名とか取引先名とか決算の内容とかも基本的に全部載せます。買手側として、「これを見れば投資判断がある程度できる資料」というのが理想です。

ここまで読んで、

「色々難しい内容が出てきて困ったな・・」という方、「なんかめんどくさいな・・」という方、

気持ちはすごい分かります(笑)

そんな方の為にお伝えしておくと、最低限、「どういう状態のどんな会社(事業)を誰からいくらで買うのか」が分かれば良い、です。

また、綺麗に作る必要は必ずしもなく、体裁は不格好でも問題無いですし、極論、全部箇条書きでも問題無いと思います。

筆者が上で色々情報を盛り込んでいる理由としては、買手企業に「そんな重要な話聞いてない!」と言われない為であり、色んな買手に同じような質問を受けない為でもあります。

M&Aに慣れている買手であれば、大体同じような質問をしてきますので、そもそもそういう内容は資料に盛り込んで、「資料を見てください」で済ませた方が絶対楽なので、筆者としては「面倒だと思うけど一回頑張って欲しいな」と思っています。

ちなみに、売手が自分でM&Aをやる場合によくあるのが、買手が明らかに良くなさそうな条件を提示してきたけど、色々資料出して質問に答えたり、面談したことを考えると、他の買手と新しくやり取りするのがおっくうになってしまい、「まぁ、いいか」でその条件を飲んでしまう心理です。

こういう最初のひと手間を惜しむことで交渉が不利になってしまうのはもったい無いと思いますので、面倒とは思いますが、一度トライしてみてもよいかなと思います。

こうした企業概要書はM&Aの仲介会社を利用した場合は、全て仲介会社が作成しますので資料を出したり聞かれた質問に答えるだけで、大概は綺麗な企業概要書が出来上がってきますので、そこらへんの手間はあまりかからないです。そこは支払う仲介手数料と相談しながら考えましょう。

ココナラなど気軽に外注するようなサイトもあるので、「もうダメ、ギブアップ・・でも、仲介会社は使う気無い」という方はこういったところで安く作ってくれる人を探してもいいかもしれません。

次項以降は、企業概要書についての細かい説明になりますので、興味のある方・もっとよく自分の会社を買手に伝えたい、という方のみご覧いただければと思います。

真の株主って誰?

突然ですが、あなたの会社の真の株主って誰ですか?そして、その人が真の株主であるという証明はできますか?

日常的にこんなことを気にする機会はまずないと思いますが、M&Aではとっても重要な話になってきます。

仲間内で許認可を持っている法人格を買い受けた、とか、親族間で相談して株の受渡しをした、とかで、意外とそれを証明する資料(譲渡契約書や譲渡承認手続き関連書類とか)が存在しないケースはあります。

また、昔の商法では会社設立する際に最低7人の発起人が必要だった名残を受けて名義株が存在している会社はまだまだあります。

真の株主の証明ができないと取引が絶対できない、という訳ではないですが、株式譲渡だった場合は、「そもそも取引をする相手が誰か」という話なので、超重要です。

実際、M&Aで両者が初めて面談する時に、買手はそこに現れた人(売主と思われる人)を真の売主と考えるのが一般的ですので、売手側からきちんと説明をしないと、誤解をしたまま取引してしまい、後でトラブルになる可能性もあり得ます。アドバイザーがいたり、外部の専門家を起用してM&Aを進める買手は途中で分かったりしますが、買手も直接対応しているようなケースだと分からずM&Aをしてしまうケースもあり得るからです。

原始定款で発起人を確認しながら、時系列で株主がどう変化していったかを証憑も併せて説明できるよう試みましょう。

決算書の数字って本当に信用できる?

買手が会社や事業の評価をして、いくらで買収しようかと考える際、決算書の数字は非常に重要な情報になります。

決算書は会社の通知表みたいなものですからね。

でもM&Aというのは、普通その数字を鵜呑みにはせず、現在の時価や本来の収益性を基に取引条件を決めていくものです。

貸借対照表であれば、「本当のこれだけの資産価値があるの?」という見方をされたりしますし、損益計算書であれば、「節税の為にやっている部分は除いて本業でやっている収支は?」といった見方をされたりします。

ここで重要なのは、”買手は安くM&Aしたい”と思うものなので、「貸借対照表の内容よりも含み益がある」とか「損益計算書の内容よりもM&A後に収益性が上がる可能性がある」という情報は気づいても言わない部分である一方、「貸借対照表の内容よりも含み損がある」とか「売主が言っているM&A後の収益見通しが甘い」などといった情報は交渉の土台に上げることが多いことです。

こんなとき本来あるべきなのは、「何を基準に資産の評価をするのか」や「正常な収益性をどう測るのか」という点をお互いに合理的な材料を基に意見交換をして、落としどころを見つけていく、という姿なのですが、マイナス面ばかりを主張する買手や、想像していた評価よりも下に見られたことで気分を害してしまい冷静かつ合理的な意見交換ができなくなってしまう売手の言動でM&Aが頓挫することは実は少なくありません。

筆者は、M&A仲介はこういう心情のもつれみたいなものをほどきつつ両者にとって良い方向を探るのが、仲介者が入る意義でもある思いますが、直接M&Aをしようとする場合には、こういった関係性もきちんと当事者が理解しておく必要があります。

具体的に売手としては、決算書の情報について次のようなことを一例として事前に把握しつつ、買手との交渉に取り組むようにしましょう。

決算書について把握しておいた方がよいこと

✓帳簿に載っている現金の額って本当に金庫に入ってる?

✓売掛金とか未収入金ってきちんと回収できる?

✓固定資産ってきちんと減価償却してる?

✓土地って今どのくらいの時価になってる?

✓ゴルフ会員権や有価証券って今いくら?

✓保証金や貸付金って本当に返ってくる?

✓保険資産を解約した時の返戻金と決算書の簿価とどれだけ乖離がある? など

・M&A後に発生しない退任予定の役員の報酬や節税の為の経費を除いた後、どのくらいの収支バランスになる?

売手の論法としては、資産の時価については知りうる限り正しい情報を正直に話し、M&A後の収支については今までしてきた節税の為の経費は除外して、本業の収支を合理的に説明することを心がけましょう。

それに対して、買手が、「この資産については○○という評価方法でこのくらいの価値とさせていただきたい」とか、「M&A後は買手からも人を派遣するので、その分の人件費も収益性に加味させていただきたい」という申し出がされることもあると思いますが、その内容が合理的な内容であれば、真摯に話を聞き、両者が折り合いのつく部分を話し合いで探るようにしましょう。

いかがでしたでしょうか?

筆者としてはまだまだ伝えたい内容はたくさんありますが、長文になってしまったのでこの辺りにします。

交渉についての心構えのような点にも言及してしまいましたが、一番伝えたいことは、「買手にはきちんと誠意をもって正しい情報を伝える姿勢」です。概要書が不完全でも、専門的な内容がよく分からなくても、誠意があれば軌道修正されることも多々あるからです。

なので、交渉に不利になるからと意図的に良くない情報を隠す、ということは絶対しないようにしましょう。

最後までお読みいただきありがとうございました!

次回は、「プラットフォームに登録する」編です。

【実践編③】仲介会社を使わず自分でM&A(プラットフォームに登録する編)

【実践編③】仲介会社を使わず自分でM&A(プラットフォームに登録する編)