お悩み社長

お悩み社長

最近では中小企業でもM&Aが盛んで、年商10億円の規模の企業でも毎年M&Aを実施している、という会社も少なくありません。

M&Aは規模拡大をすることにおいて非常に簡便的な方法であり、買収する案件によってはM&A後の努力で早期に投資回収できるものもあるため、「交渉相手がもう既に何社も買収した経験を持つM&A玄人だった」ということはM&Aの売手からもよく聞かれます。

ですが、売主様の中には、

「そんなに何社も買って大丈夫なの?」

「買収資金を融資に頼っているけど大丈夫なの?」

と感じる人も多いように思います。

今日はそのようなな話題について説明していきたいと思います。

本日の記事が役立つ方

・現在特定の買手企業とM&A交渉中の方

・資金力がなさそうな買手企業に会社を譲渡された方

それではいきましょう!

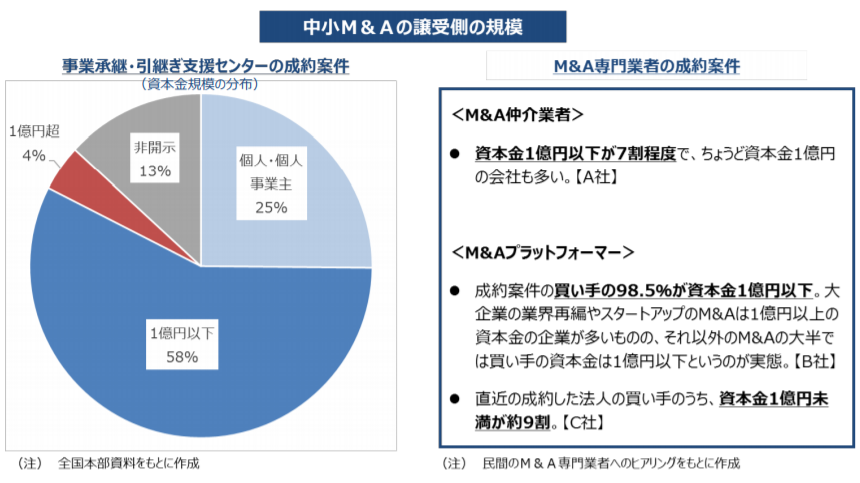

そもそも中小M&Aの買手は「資本金1億円以下」が7割以上

経済産業省が取りまとめた「中小M&A推進計画」によると、以下の通り、M&Aを実施した買手企業において資本金が1億円以下の会社が7割以上です。

参考 「中小M&A推進計画」を取りまとめました(外部サイト)経済産業省

事業承継・引継ぎ支援センターやM&Aプラットフォーマー(トランビやビズリーチサクシードなど)はもっと小規模な案件が多いことから、買手企業が資本金1億円以下であることはほとんどということも分かります。

もちろん、企業規模が大きくても節税の為に資本金を低く抑えている企業も有りますが、それでも件数ベースでM&Aを実施するのは中小規模の買手企業が多いのが事実です。

買手となる相手方が中小企業だと資金力が無いか、というと必ずしもそうとは言えませんが、買手企業の規模を見て不安に感じられる売手オーナーの方も多いかもしれません。

交渉する上での弊害

資金力の無い買手企業と交渉するにあたって、どんな事に気を付けないといけないのでしょうか?

まずは交渉段階での弊害を見ていきましょう。

買収資金は融資が前提のため、譲渡契約書に停止条件がつくことも

ちょっと分かりづらいのでシンプルに説明すると、

「銀行からお金が借りられなかったらM&Aは実行しません、という条件が最終契約書に書かれる」

ということです。

「金融機関から借入ができなかったら自己資金ではM&Aができない」という前提では、M&Aができるかどうかは金融機関が融資するかどうか次第、ということになります。

最終契約書では買収金額や譲渡後の待遇など全部決めて記載される、文字通り”最終”契約なのですが、意を決して調印して、あとはクロージングを待つのみ、というところで「ごめんなさい、銀行の融資がおりなかったので白紙にさせてください」と来るわけです。

結構しんどいですよね。

最終契約書の内容を詰める段階で、停止条件は付けないでほしい、ということも交渉はできますが、現実的にお金が無ければ株や事業の買取はできないので、その相手とのM&Aを諦めざるを得なくなります。

交渉に時間を要する

上記のように、最終段階で「ごめんなさい」とならないように、買手企業は事前に金融機関に融資内諾をもらっておくことが一般的です。

ただし、金融機関が融資をする時には、担当者から支店長や、案件規模によっては本部の融資部に稟議書を回し、決裁を得る必要があります。そこには時間がかかるので、融資を買収原資にする買手企業だけ回答を待つというシーンもたまにあります。

売手企業保有の物件に担保を入れるための不動産調査が入る場合や、シンジケートローンを組む場合にはなおさらです。

中には、円滑に稟議を通すために、M&Aコンサルタントが買手企業と一緒に投資回収計画を説明したりというケースもあります(ここまでがM&Aコンサルタントの業務かと言われると違うかもしれませんが)

売手オーナーにとって「買収価格」については最大の関心事と思いますが、「買収原資」についても気にしてみるようにしましょう。

なお、投資会社などが買手の場合、LBO(レバレッジド・バイアウト)というスキームを使うこともありますが、これは借入ありきでのスキームですので、時間も多少長めにかかる可能性はあります。

こちらのスキームの場合は、「買手の信用力でお金を借りる」のではなく「買収しようとしている会社の資産や収益性でお金を借りる」という違いがあるので、「資金力が無い買手」という訳ではないです。もし、買手がファンドなどの場合はこんな話も出てくるかも、くらいでご認識いただければと思います。

交渉後に起こりうる問題

買手企業に譲渡した後、「売ったからもう大丈夫!」という訳にもいかない問題がいくつかあります。

例えばこんな問題です。

保証解除ができない

通常、中小企業では金融機関から借入をする際には代表取締役を法人借入の連帯保証人とします。

そのような会社がM&Aをした場合、元々の代表取締役はもう会社とは関係なくなることも多く、その連帯保証を解除し、買手の法人保証にしたり買手の代表取締役が連帯保証人になることが一般的です。

買手企業とのM&A交渉の際には、「M&A譲渡後は社長の個人保証や個人資産への担保を解除」というのは必ず盛り込む必要がありますので、そこは売手側としては覚えておいて欲しいのですが、M&Aの当事者でない金融機関が「いやいや保証解除はしないよ!」と後から主張するケースもあります。

金融機関としてみたら、「M&Aは売手と買手が勝手に契約したことでしょ?うちはお金を貸している以上、きちんとした人に保証人や担保が無いと困る!」ということですね。

こういった場合の対応策ですが、買手企業が売手企業に残っている残債を全て返済して保証を解除するということが多いです。金融機関へは、「債務が無ければ保証人や担保を取る必要が無いから解除してくれ」、とは言えるので、残債を無くして一旦綺麗にすることができます。

ただ、買手企業に資金余力が無い場合は、こういった立替全額返済が難しいケースもあります。

そのため、M&Aの終盤ではこういった問題点も潰しておく必要があります。買手企業側のメインバンクで上記のような事態も想定して借換資金の融資内諾も得ておく、などができれば安心して進めることができます。

売手企業よりも買手企業の方が金融機関からの信用力は高いことから、もちろん買手企業にとっても、買収対象企業のリファイナンスもシナジー効果として捉えることもできるため、買手としてもM&A前に検討しておくことでメリットがある場合もあります。

将来的な資金ショートや倒産、他社へのイグジットの可能性がある

この辺りはイメージしやすいかと思いますが、資金余力が無い買手企業の場合は、業況の急激な悪化に対して余力が無い可能性があります。

最近ではコロナ関連が多いのですが、買収時には予期していなかった事態が発生したことにより、資金繰りが悪化し、親会社からの資金援助も限界が訪れた場合に他社への売却や清算も視野に検討され始めるというケースもあります。

市況の悪化で体力勝負な環境になってしまうと、やはりキャッシュが潤沢な会社が有利ということですね。

従業員の雇用の安定を約束して会社を譲渡したが、結果業績が悪化し倒産、ということでは売手オーナーとしても気分が穏やかでないですし、「社長だけ売り逃げして!」と恨み節を耳にすることもあるかもしれません。

買収後のマネージメントが手薄

これは資金力がある買手企業でも起こり得るのですが、数多くのM&Aを手掛ける買手企業はマネジメントの人材不足が起きます。

要は、買いすぎちゃって親会社から経営人材が送れないよ、という状態ですね。

こういった状態になると、「M&Aをしたはいいけど会社が何も変わらず単に社長が退任しただけじゃないか」、と思う売主の方もいらっしゃいます。

もちろん何も変えずにしれっとM&Aをすることを希望するケースもあるので悪いことではないのですが、M&Aに期待することが、”現状を打破してもっと会社が成長すること”だった場合は、期待にそぐわない結果になることもあります。

M&Aを実施するまでに何度も両社のトップでお話する機会はあるかと思うので、こういった方向性については腹落ちするまで話し合いましょう。

いかがでしたでしょうか?

資金力が無い会社に会社を売却しようとすると色々と気を揉むことが多いです。

とはいえ、筆者としては「資金力の無い買手には売ってはダメ!」と言うつもりは全くありません。

どんな会社であっても成長過程では資金が不足し融資に頼る部分もある訳ですし、逆に早い段階でその買手グループに入ることで、グループ内での地位が築ける可能性もある、という残った従業員のメリットも考えられます。

「売手社長がこの買手企業と買手の社長に託す!」と強い想いを持って、M&A後の手厚いフォローをすることで上手く引継ぎができる可能性も上がるかと思いますので、是非、託したいと思えるようなお相手を見つけていただければと思います。

最後までお読みいただきありがとうございました!

の登録期間に注意!-160x160.png)