お悩み社長

お悩み社長

これまでM&A仲介会社の手数料というのは、各社ホームページにも記載が無く、どこが高いのか安いのか分かりませんでした。

なぜかって?

それは、多くの仲介会社が露骨な価格競争を嫌っている傾向が強かったからです。

最近では中小企業庁のM&A支援機関制度の取り組みにより、M&A仲介会社がしぶしぶ手数料を公開するようになってきましたが、これによって明らかな値差が明るみになりました。

それによると、仲介を最低手数料200万円でやる仲介会社もあれば、2,000万円でやる会社もあるんです。驚くことに。

M&Aの手数料って言ったもの勝ちみたいなところがあるので、仲介会社によって全然違います。

おまけに、計算方法を複雑にして、一見安く見えるけど計算してみたら高い、ということも往々にしてあります。

今回は、その辺を顧客目線で解説してみたいと思いますので最後までお付き合いください。

これが各社の仲介手数料ランキング!

大手・中堅の仲介会社の手数料を以下の通りまとめましたのでご覧ください。

(単位:万円)

※クリックして拡大

今回記載したのは、M&A支援機関に登録している仲介会社で、コンサルタントが30名以上程度の規模感(いわゆる大手・中堅)の会社を、最低コストが高い順に載せています。

※表の中で、例えば中間金「有(含)」という記載もありますが、これは中間金を払うけど、最終の成功報酬の一部に充当するものをいいます。(不含)なら充当はされないので、その分余計に支払うことになります。最低コストはこの含・不含も考慮して記載しています。

ここでいう最低コスト、というのは、各仲介会社が取引規模に関わらず「絶対〇〇円はかかりますよ」という最低報酬額について、売手側と買手側の報酬額を足したものです。

つまり、その仲介会社を使ってM&Aをしたら最低でもこの金額が中間マージンとして消える、と読み替えてもいいです。

なお、念のため注意点として、「手数料が高いからこの仲介会社はダメだ!」と言っているわけではないです。

手数料が高い分何かメリットがあるから高く設定しているという仲介会社もあるでしょう。ここでは単純に公表している情報から数字を集計しているだけで純粋に価格についてのみ述べています。

あと、最低コストだけをみてその仲介会社が絶対的に高いとは読まないでください。同じレーマン方式でも計算方法が違うので、仕上がりの手数料は順位が逆転することもあります。ただ、売手・買手の最低報酬額の合計が5,000万円なのに、1,000万円で対応するとかは普通ないと筆者は思うので、「こんな手数料到底払えんわ!」という印象であれば、ご自身にとってはミスマッチな仲介会社とは言えるかもしれません。

この記事を読まれている読者の使われている仲介会社はありましたでしょうか?

多分、一度はDMや電話なんかが来た先もあると思います。

巷では「M&A仲介は本当に手数料が高い!」と憤られる方もいらっしゃいますが、その場合は、ここで記載しているような仲介会社ばかりと話をしているのかもしれません。

全M&A業者の報酬の中央値は片側だけで500万円という統計もあるので、仮に両側としても1,000万円。ここで記載している仲介会社よりもだいぶ低いですが、そういう仲介会社と話したことは無い可能性もあります。

大手・中堅の仲介会社の方がどうしても営業が大規模なので接触機会は多いと思いますが、上記の表で示している仲介会社はほんの一部で、手数料が高い層だと思ってもいいと思います(手数料が高すぎてM&Aを諦める、というのであればそれはもったいないです)。

筆者もM&A仲介をしますがこれより格段に安いコストで請け負ってもお客さんに満足してもらって、なおかつ採算が取れているので、同業ながら「高給とりやなぁ」と感じる部分があるくらいなので。

ちなみに、「自分は売手だから買手の手数料は関係ない」と思っている方はいないでしょうか?それは大間違いです。

買手から売手にM&A金額の提示がある段階で既に買手側の手数料も差し引かれた金額になっているので、本来その買手と直接交渉していればM&A金額に上乗せされるはずのものであり、実質売手が負担していると考えることもできます。

さて、それではこの仲介会社の手数料について、正しい見方をお伝えしていきたいと思います。

この手数料表で見るべきポイント

細かいポイントについてお伝えする前に、前提としてまず皆さんに知っていただきたいのは、M&A業界にはこういう風習が昔からあります。

・M&A仲介会社はできるだけ高い手数料が欲しい

・でも、高いと思われたくない

・だから計算を複雑にする

M&Aの手数料は〇%以上はとっちゃいけません、なんて法律はありませんので、仲介会社はできるだけ手数料を高くしようとします。

でも、あんまり高くすると依頼されなくなってしまうので、「高いと思われないための見せ方」を各社独自に工夫します。

その結果、仲介会社によって、計算方法さえも違い、顧客側が混乱するのです。

こんな事情があるんだなー、くらいで思って比較検討した方が、たぶん正しい姿で仲介会社を比較できるようになるので、是非覚えておきましょう。

ここから、ポイントごとに重要な点をお伝えします。

最低報酬は安い方がいい

お客さんの立場で手数料をたくさん払いたい人はいないという前提で言えば、当然ですが最低報酬額は安いに越したことは無いです。どんなに小さな規模のM&Aでも取られますという意味のコストなので。

上の手数料一覧の上位では、売手と買手で計5,000万円もの最低報酬が発生するので、例えば、本来売手と買手が直接取引すれば1億円で取引できるような会社であっても、こういった仲介会社を使うことで売手の手残りは5,000万円(1億円-5,000万円)となってしまいます。

「それでも仲介会社使いたいんだ!」という方がいればそれも全然自由ですが、筆者が売主だったらそんな選択しません。

だって一番重要なのは、「いくら手残りがあるか」ですもの。

M&A業者選びの難しいところは、初めからM&A取引額が分からない中でスタートするところです。でも、分からないからといって適当に仲介会社を選んでしまうと、結果数千万円単位で損してしまうこともざらにある、という怖いものなのです。

例を挙げてみます。

売手も買手も最低報酬額が500万円の仲介会社を選ぶか、最低報酬額が2,000万円の仲介会社を選ぶかで迷っていたとします。そういうときは一度、もし「〇円で売却できた時は」と仮定してみます。

下の例では、譲渡額が1円(借金が大きくてほぼタダで売却ということもM&Aはよくあります)の時、2億円の時をそれぞれ考えてみます。

結果、売却金額によって差額は異なりますが、かなりの金額差がでます。

これが仲介手数料の怖いところです。

売却金額が余裕で数十億超えます、みたいな次元の規模になれば、最低報酬額はほとんど無視してもいい(レーマンの計算方法の方が重要)のですが、そうでない普通の中小企業のM&Aにおいては結構なインパクトになるので、手数料に拘る方は最低報酬額が安いところ、をメインに探すのが無難といえます。

レーマン料率を細分化させて手数料が高くならないかを確認

次に見るべきは、レーマン料率の中身です。

よく仲介会社の人と話すと、「レーマン方式は業界標準で使われてまして・・」というフレーズを聞くと思います。

実際、前述の手数料一覧でもほとんどの会社が「レーマン方式」での計算となっています。

でもこれだけをみて、「ああ、レーマン方式だったらどこも一緒だろうから、どの仲介会社でもいいや」と思うのは軽率です。

ここにも仲介会社各社の思惑が隠されています。

まず、一番よく使われる一般的なレーマン料率というのはこういう感じになっています。

5億円以下の部分:5%

5億円~10億円以下の部分:4%

10億円~50億円以下の部分:3%

取引金額が1億円なら5%で手数料は500万円、取引金額が5億円なら5%で手数料は2,500万円、取引金額が10億円なら5%の部分が2,500万円、4%の部分が2,000万円で合計手数料は4,500万円、といった計算になります。

割と分かりやすいです。

ところが、仲介会社によってはこういう細分化がされているケースがあります。

2,000万円以下の部分:10%

2,000万円~4,000万円以下の部分:9%

4,000万円~6,000万円以下の部分:8%

6,000万円~8,000万円以下の部分:7%

8,000万円~1億円以下の部分:6%

1億円~5億円以下の部分:5%

5億円~10億円以下の部分:4%

10億円~50億円以下の部分:3%

一見すると5億円以下の部分について細かくしただけ、と見えるかもしれませんが、実際計算してみると、例えば取引金額が1億円の時の場合800万円になります。

さっきの計算では500万円だったので、それよりも300万円高いということです。

一見最低報酬額が安いから手数料の安い仲介会社かな、と思うかもしれませんが、実際計算してみるとそういう訳ではなく、逆に割高になることがあるので注意が必要です。最低報酬額が低いなと思ったら、レーマン料率はどうなっているのかについて詳しく計算するのが賢明でしょう。

また、手数料一覧表で黄色マーカーにしている「M&A総合研究所」「M&Aキャピタルパートナーズ」「日本M&Aセンター」のような買手側手数料の計算はもう少し複雑です。

例えば「M&A総合研究所」は以下のようなレーマン料率になっています。

2億円以下の部分:2,500万円(固定)

2億円~5億円以下の部分:5%

5億円~10億円以下の部分:4%

10億円~50億円以下の部分:3%

これも、5億円以下の部分について細かくしただけに見えるかもしれませんが、取引金額5億円のM&Aであれば、固定の2,500万円+3億円(2~5億円部分)×5%で手数料は4,000万円に跳ね上がります。

普通のレーマンで計算していれば2,500万円なんですが、これが4,000万円という話なのでこの差は大きいです。

さっきの話で、買手の手数料が上がれば上がるほど売手が受け取る金額が減るのがM&A仲介の仕組みなので、売手もこの設定があるために買手からの提示額が下がらないかに意識を向ける必要もあると思います。

何に対するレーマン料率かを絶対に確認する

レーマンの料率に注意しましょう、とお伝えしましたが、何に対してレーマン料率を掛けて手数料を計算するかも注意しましょう。

これは本当に各社バラバラです。

よくあるのが、「株価レーマン」や「移動総資産レーマン」ですが、「オーナー受取レーマン」や「企業価値レーマン」なんてものもあります。

細かく話をするとややこしいのですが、簡単にいうと「株価レーマン」と「オーナー受取レーマン」は、売手が受け取った金額にレーマン料率を掛けて手数料を計算する方式で、「移動総資産レーマン」と「企業価値レーマン」は売却する会社の負債額なども含めてレーマン料率を掛けて手数料を計算する方式です。実際、「移動総資産レーマン」や「企業価値レーマン」の方が手数料が高くなるケースも多いです。

もし、筆者が負債多めの会社を売却しようと思ったなら、少なくとも「移動総資産レーマン」や「企業価値レーマン」といった計算方法の仲介会社は選びません。割高になるからです。

手数料一覧ではオレンジ色でマークしているので、負債多めの会社を売却しようとしているのであれば注意した方がよいと思います。売手に説明がないかもしれませんが、売手側は株価レーマンだけど買手側は移動総資産レーマンという仲介会社もあります。

M&A成立時の成功報酬以外は全部ドブに捨てる認識を持つこと

手数料一覧表では、成功報酬の他に「着手金」や「中間金」というものもあります。

これはM&Aが成立する前に支払うものになり、たとえその後M&Aが成立しなかったとしても返ってこないお金なので、「ドブに捨ててもいいからこの仲介会社にお願いしたい」くらい気持ちが高まっていないと後で後悔することもあるかもしれません。

最近では、完全成功報酬を謳う仲介会社が増えてきている印象なので、M&A資金が入ったらそこから支払うつもりで仲介会社に依頼する、というのも全然できると思いますが、だからといって高い最低報酬額の仲介会社に依頼すると最後に大きい手数料を支払う羽目になってしまわないかは注意が必要です。

たまに勘違いしている人がいますが、「完全成功報酬」=「手数料が安い」というわけでは全くないです。

完全成功報酬でも、成功報酬は払うわけなので、これが高いのであれば結局高い仲介手数料を払っていることになってしまいます。

また、「完全成功報酬」と言いながらも、「M&A成立時(実際にM&Aした時)」ではなく、「M&A成約時(最終契約を締結した時)」という仲介会社もあるので、これは注意した方がいいです。最終契約締結後に破談になったら、かなり危険なので。

詳しくはこちらの記事でも解説していますので興味があればご参考ください。

「完全成功報酬ってウソ?」M&Aしないのに手数料を請求されて詐欺だと感じた人の末路

「完全成功報酬ってウソ?」M&Aしないのに手数料を請求されて詐欺だと感じた人の末路

小規模で信用できる仲介を使って手数料を安くする方法

ここまでは、大手・中堅仲介会社各社の手数料やその注意点をお伝えしてきました。

「少なくとも何千万円も払わないとM&Aってできないのか・・」

と感じる方もいるかもしれません。

でも実際そういう訳でもないです。こちらをご覧ください。

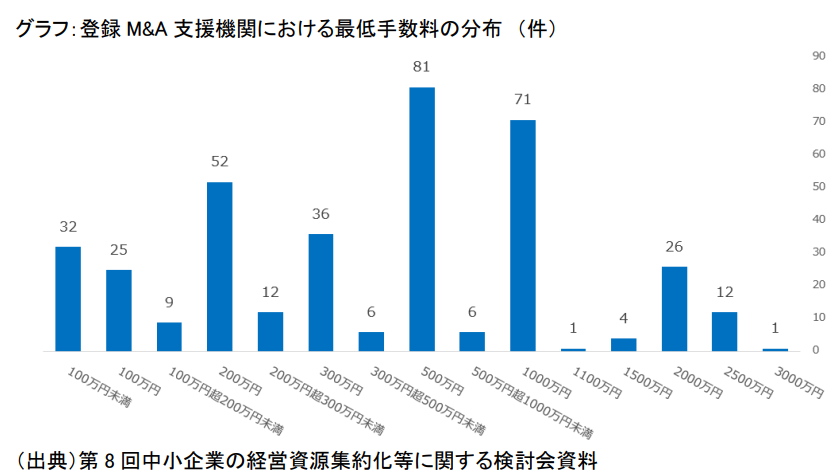

中小企業庁の公表している「M&A支援機関登録制度実績報告等について」では、このようなM&A支援機関別の最低報酬手数料の分布が公表されています。

これは片側だけの最低手数料なので、売手・買手だとこの2倍が、本記事でいうところの「M&A最低コスト」です。

この全体の水準からみて、大手・中堅仲介会社の設定している2,000万円以上という最低手数料は客観的にも高額な部類であると分かります。ちなみに中央値は500万円です。

こちらの詳しい根拠について説明した記事もこちらに貼っておきます。

「M&A手数料って平均はどのくらい?」中央値は500万円という事実

「M&A手数料って平均はどのくらい?」中央値は500万円という事実

M&A仲介の世界では、コンサルタントの数が増えれば増えるほど手数料が高くなる傾向が見れます。

頻繁に営業がくる先とかに絞ってしまうとものすごい手数料を払わないといけなくなってしまうのですが、他にも業者はたくさんいて、探せば安い手数料のところはたくさんあります。

M&Aは大きい仲介会社だったらしっかりしているか、というと必ずしもそういう訳ではなく、基本的に属人的な仕事なので、いわゆる「担当者ガチャ」もあります。

昨今M&Aで詐欺に遭う売手がクローズアップされていますが、どこの仲介会社を使っているかというと割と大きい仲介会社を中心に使っていることも明らかになっています(これは大手だと詐欺に遭うという意味ではなく、大手でも詐欺を防げないという意味)。

規模の大きい仲介会社に依頼しても必ずしも絶対安全なM&Aになる保証はないと思った方が無難で、さらに必ずしもベテランコンサルタントが対応してくれるわけではないので、会社の規模だけで選ぶというのは危険です。

であれば、手数料が安い仲介会社を見つけ、コンサルタントのレベル感を確認しつつ依頼する、という方が結果裏切られないかな、と筆者は個人的には思います。手数料だけは最初から決められる話なので。

いかがでしたでしょうか?

手数料設定については、色んな仲介会社が色んな事を言います。

「着手金を取らない仲介会社は本気で対応してくれない」とか、

「同じ企業規模なのに、借入金の大小で成功報酬が違ってしまうのはお客様に対する公平性を欠くから総資産額でレーマンの計算をするのが正しい」とか。

これらはポジショントークと捉えましょう。

基本的に、自分の会社が優位に立つような論法で皆話をしますので、売手オーナーが複数の仲介会社に話を聞きに行くと大抵混乱します。

大事なのは、客観的な事実と数字を並べて、何が自分にとって一番腑に落ちるのか、と考えることです。

あとは、手数料はきちんと計算して、他と比較することです。面倒くさがってはいけません。本当に数千万単位で損します。

小規模の仲介会社探しをしない人も結構いるな~と筆者は思っていますが、これってもったいないです。

このブログを読んで筆者に仲介を依頼してくれる方もいますが、そういった方からは「自分から自発的にM&A業界を調べて正解だった」とお褒めの言葉(?)を頂いたりもします。

後悔ないようきちんと調べて、納得感のあるM&Aを実現しましょう。

最後までお読みいただき有難うございました!

筆者へのご相談、ご質問があれば下のフォームよりお問合せ下さい。

※なお、本記事で記載している内容は公表されている仲介会社各社の手数料額について筆者の意見論評を述べるものであり、サービスの質について述べるものではございません。

.png)