筆者は、会社や事業を売りたい、という中小企業オーナーさんと日々会話をしていますが、詳しく話を聞くと、要は「集客ツールであるWebサイトを売却したい」とか「通販サイトの販売アカウントを売りたい」という話ということもたまにあります。

普通のM&A仲介会社でもこういう案件を対応することはあるのですが、正直、Web関連事業の仕組みを理解していない仲介会社も少なくなく、買手探索という点でもサイズ感が小規模だと買手を見つけるという部分で難儀することも少なくないです。

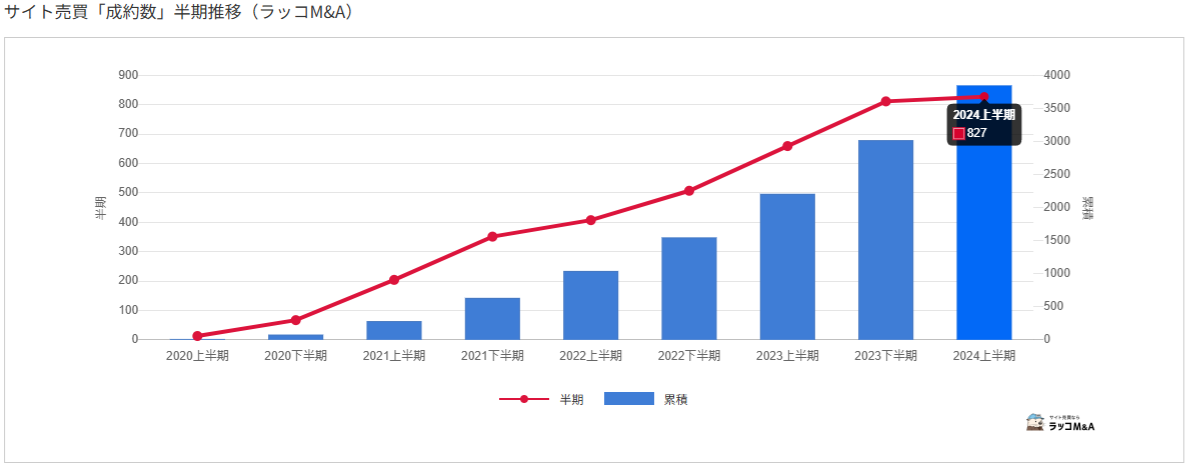

そんな中、サイト売買成約数ナンバー1の「ラッコM&A」では、半年で827件という驚異的な成約を実現したというニュースもありましたので、もしかしたらこういう選択肢がお客さんにとって最適解では?と思い調べてみました。

ここでは、なぜそんなに驚異的な成約ができるのか、業種関係なく全方位でやっている仲介会社ではこういったことができない理由についても考えてみたいと思います。

ラッコM&Aとは

ラッコM&Aとは、ラッコ株式会社(福岡県福岡市)が運営するサイト売買プラットフォームです。

筆者はブログをしているので馴染みがありますが、キーワードリサーチツールの「ラッコキーワード」でご存じの方も多いかもしれません。

他にも、中古ドメインの販売などでも有名な「中古ドメイン販売屋さん」なども運営しており、サイト運営者が「SEO対策しよう」という発想で試行錯誤していれば、どこかで必ず目にする事業を広く展開している印象です。

筆者の家では暇なときにはYoutubeの鳥羽水族館のラッコ水槽ライブカメラを流しっぱなしにするくらいラッコ好きというのもありますが、キャラクターの可愛さだけではなくサイトの使いやすさや事業の仕組み、ユーザーへの訴求性の高さも魅力のように思います。

ラッコM&Aの成約件数

ラッコM&Aですが、公表されている情報では、2024年1月~6月の半年で成約数827件となっています。

※引用:ラッコM&A「数字で見るラッコM&A」

M&A事業者の中で成約件数827件というのは件数で考えるととても多いです。

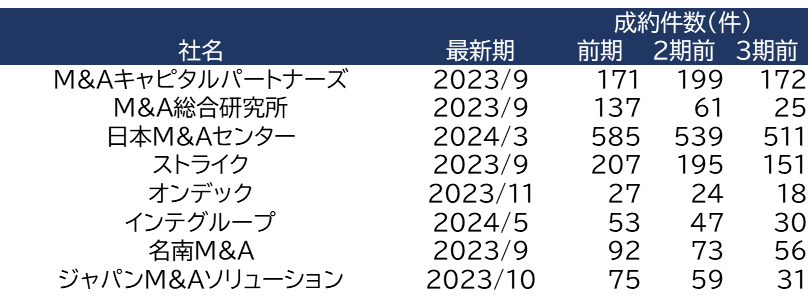

単純比較が難しいところもありますが、件数だけでいえば上場しているM&A事業者の成約件数(年間)は概ね以下のような数字です。

※M&Aいろは塾調べ

件数だけで言えば最王手と言われる日本M&Aセンターの年間成約件数を半年で越えている水準になります。

M&Aの取引金額でいうと、ラッコM&Aは成約数827件で約6.2億円であり、計算上1件当たりの平均成約単価が約75万円程度となり一般的な中小企業のM&Aと比較するとかなり小規模な規模感になります。ここについては、事業譲渡という形でサイトのみ売却するサービスなので、従業員や設備、不動産を一体のものとして株式譲渡で売却するようなM&Aと比較すると取引規模は小さくなっているのだと思います(中小企業のM&Aでも1件あたり10億円以上で取引するケースもありますし、逆に負債もセットで取引し株価1円という取引もあり様々です)。

譲渡する対象を限定することで、効率的に無駄なくスピーディにM&Aを実施できている実例といえるでしょう。

ラッコM&Aの手数料

ラッコM&Aの利用が盛んな理由として、手数料の安さもあるのではないかと思います。

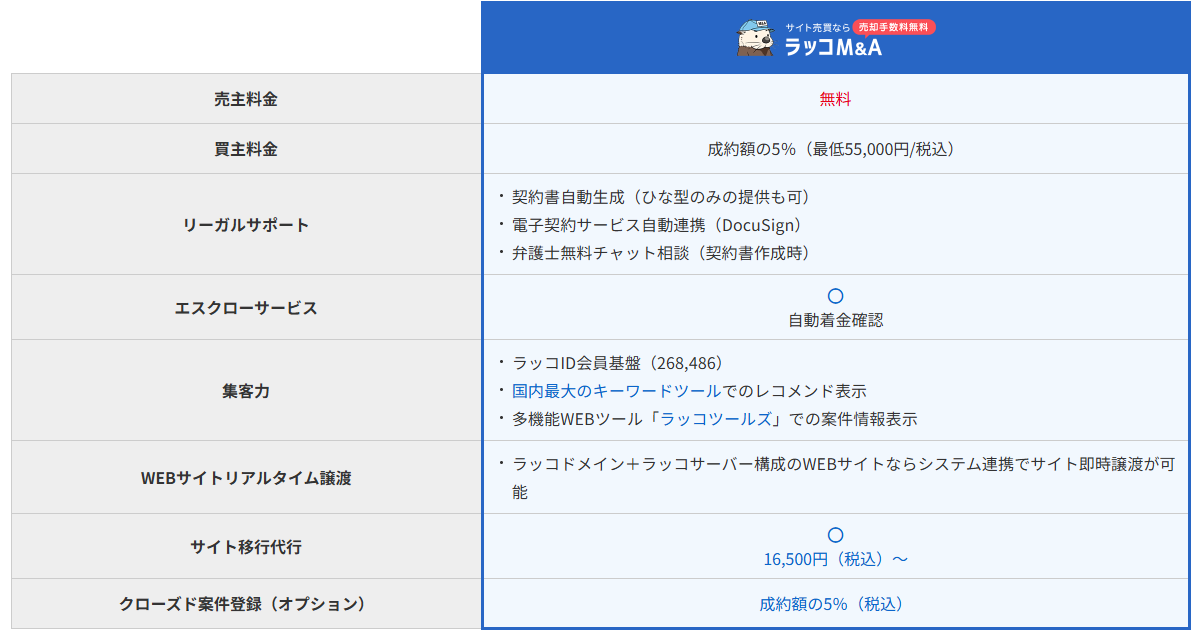

ラッコM&Aの手数料は記事作成時点では以下の通りとなっています。

※引用:ラッコM&A HP

これは一般論ですが、M&A事業者が仲介などで関与するときの手数料は「レーマン料率」という料率表が用いられ、5億円以下の部分については5%というのが共通です。

ただ、何に対するレーマン料率か、はM&A事業者によって異なり、「譲渡金額」に対する5%のところもあれば、「譲渡する会社の総資産額」に対する5%のところもあり、非常に複雑です。さらに、高額な最低報酬金額を設定することにより、実質的に5%より優に高い手数料を徴収できるようにしているM&A事業者も多いです。この辺については以下の記事もご参考ください。

「M&A仲介会社の仲介手数料でどこが一番高い?」見極め方についても解説

「M&A仲介会社の仲介手数料でどこが一番高い?」見極め方についても解説

その点、ラッコM&Aは、成約金額の5%であり、最低手数料も55,000円と良心的な料金設定で、しかも売手は手数料無料なので利用しやすい印象です。

M&Aプラットフォームとの比較で言えば、オープン型のM&Aプラットフォームである「バトンズ」は、同様に売手は無料、買手は成約価格の2.2%ということで一見こちらの方が安く見えますが、最低手数料が、成約価格1,000万円未満は38.5万円、1,000万円以上は77万円、5,000万円以上は165万円となっており、どれだけ小さい案件でも38.5万円の手数料はかかってしまうこともあります。

オープン型のM&Aプラットフォームである「トランビ」は、売手無料、買手も成約時含めて手数料無料ですが、サイト利用料で月額4,378円~21,780円のランニングコストが発生するので、この辺は、利用者側の考え方にもよるところかと思います。

その他の特徴

ラッコM&Aのその他の特徴としては、以下のような点が挙げられるように思います。

・買手の集客力

・リーガルサポートが充実

・エスクローサービスをプラットフォーマー側が提供

M&Aマッチングサイトというのは、「取引相手を見つけられるか」が一番の付加価値ですので、売手からしたら登録したはいいけどオファーが全然来ないというのはそのサイトを利用する価値が無い、ということに繋がります。

その点、ラッコM&Aはラッコキーワードなど様々なサービスで知名度があり、サイト運営者であれば割と定期的に見ることも多いサイトだと思うので、「サイトが欲しい」というピンポイントのニーズがあるユーザーの集客力があるように思います。

ブログをやっていると、いかにドメインパワーを高めるのが大変か、時間がかかるか、という苦労はあるところ、M&Aでドメインごと買ってしまおうという発想はとても合理的で、そういう潜在ニーズを持っている事業者も多いはずで、そこへの訴求が上手なのだと思います。元々アクセスデータを扱う会社ゆえに、M&Aで買収する際の重要かつ信頼性のある情報をプラットフォーマーが熟知しているというのも安心感に繋がっているように思います。

また、チャットで弁護士に相談できるリーガルサービスも結構踏み込んでいるなと思います。

普通のM&Aマッチングサイトの場合、契約書のひな型くらいは提供していたりしますが弁護士の関与まではしないです。手数料で数千万円取る仲介会社でさえ、仲介であれば売手なり買手が自分で依頼することになりますので、例えば1時間数万円というタイムチャージを払って弁護士を利用することも少なくありません。

これが無料で利用できるというのは画期的と言えるでしょう。

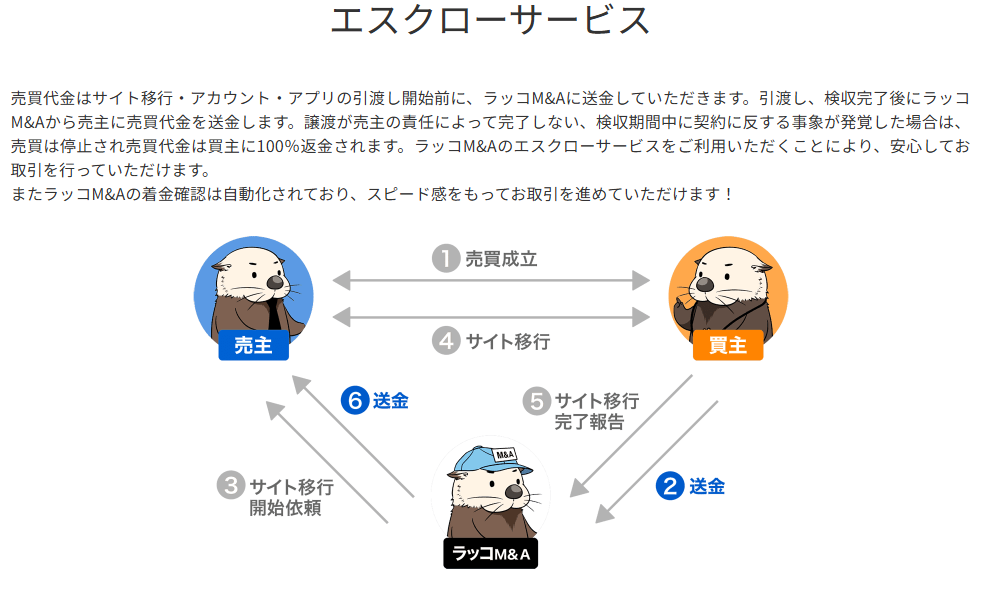

さらに、エスクローサービスをプラットフォーマー側が提供しているのも画期的です。

エスクローとは以下のような取引をいいます。

※引用:ラッコM&A HP

M&Aで買手が怖いと思うのは、お金を払ったのに売手が譲渡物を譲渡しない、ということですが、エスクローはこの根本的な対策になります。

ラッコM&Aが信託銀行のような位置づけで、M&Aの安全性を担保できるため、全く知らない相手ともM&Aができるということに繋がっています。

ちなみに、一般的な中小企業をM&Aで取引するときにもエスクローという手法が取られることも無くはないですが、実務的にはあまり利用されることは無いです。

というのも、一般的なM&Aの場合は、従業員や取引先の引継ぎをするなど密に売手と買手が交流してからM&Aに至り、譲渡する際も対面・リアルタイムで行うので、買手がお金を払ったのに株券を渡さない、みたいな事例はそれほど起きないですし、M&A資金を一旦留保しておくようなアーンアウト条項等は毎度契約書に盛り込まれるわけではないからです。

また、エスクローを利用すると信託会社との間で信託契約を結び時間を要したり、取引金額の1~2%程度の手数料が取られたりという取り組み自体の煩雑さも嫌がられる面はあります(お客さんが、というより、早く成約させたい仲介会社が積極的に関与しない面も実際あります)。

じゃあ、信託会社や銀行を関与させることなく、仲介会社が資金の一次的にも管理をできるのか?みたいな話は、そもそも仲介会社も100%信用されていないケースも多いのでお客さん側も嫌がります(笑)

ラッコM&Aの場合、ラッコ社自体に信用力と規模感があり、M&A取引の規模が小さく、エスクローサービスが組みやすい環境があると思いますし、あまり売手と買手の関係性をM&A成立までに作りこむ必要性が無いために仕組みとして信頼性の担保が必要、という背景もありそうなので実現できているサービスなのかもしれません。

M&A仲介会社ではなくラッコM&Aを使う売主とは?

前述のようなラッコM&Aの特徴を踏まえて、M&A仲介会社や他のM&Aマッチングサイトよりも良いメリットについても考えてみます。

まず、それぞれの特徴をまとめてみるとこういう感じで筆者は理解しています。

ラッコM&AはM&Aマッチングサイトの一種ですが、まず、「M&Aマッチングサイト」と「M&A仲介会社」は、有人のコンサルタントが専属でつくかどうか、折衝をコンサルタントを介して行うか、がサービスとしての大きな違いだと思います。

仲介会社は嫌と言うほどDMで営業がきますし、壁打ちで相談できる面もあるので、最初に相談をする売主も多いのですが、売却しようとしているものがサイトだけであったり、小規模のものであれば正直仲介会社はミスマッチなことも多いです。話し相手がいるのは心強いかもしれませんが、料金がM&Aマッチングサイトと比較すると雲泥の差ですので。

仮に、最低報酬額が2,500万円の仲介会社だとすれば、たとえ1,000万円でM&Aしても残りの1,500万円払うことになるので、だったら会社を清算させた方がいいのでは?とか別の道を探す方が合理的だったりしますが、M&Aマッチングサイトなら仲介会社の1/10以下の手数料だったりもするので、きちんと売主にも手残りがあります。

M&A仲介会社を頼るといいケースというのは、株主関係や親族、従業員や取引先との関係性が複雑で整理する必要がある時や、一事業の切り離しをしながら事業の再構築を行う時、組織再編が伴う時などです。売主でM&Aのスキームを考えるのは難しいことも多いのでここは複数の専門家を交えて話をした方がよいです。ただし、新人コンサルタントに当たってしまうと本当に悲惨なことにもなるので、相談する相手を選別する難しさはあります。

よって、料金も考えると、小規模の会社や事業を売却する際、従業員なども引継ぎの対象になるようなM&AであればM&Aマッチングサイトが有力な手段になるでしょう。

M&Aマッチングサイトの場合、注意しておきたいのは原則「相手を探す」というのが目的で使用されるものなので、取引の相手方とトラブルになっても基本的には自分で解決する必要がある点です。

料金は安いですが、基本的には自分で分からないことは調べる、という姿勢が必要になってくるということです。

また、あまり流行っていないM&Aマッチングサイトや、自分の売却したい会社や事業を欲しがっている買手があまりいないM&Aマッチングサイトを使ってしまうと、登録したものの全然買手からのオファーが来ない、なんてこともよくあります。ここは規模がものをいう世界かと思います。

ラッコM&Aの場合、あくまでM&Aマッチングサイトではありながらも、利用者にとって有益なサービスも用意されており、料金の相場としても安価なので利用しやすいでしょう。サイト売買が目的のサイトと絞られているので、欲しがっている人の目に留まりやすい(よって成約機会が多い)というメリットもあります。

筆者の個人的な感想としては、サイト売買であればラッコM&Aは有力な選択肢で、場合によって、サイトの価値がほぼ会社の価値でありその会社株式を譲渡したい、という話であれば、もしかしたらサイトだけ事業譲渡で売却して、会社の処理は別の利用方法を考える、なども一つの手段とも思います(会社の株式には潜在リスクがついて回るので、株式譲渡に拘ることで買手が付かないということもよくあります)。

いかがでしたでしょうか?

今回はラッコM&Aを取り上げましたが、筆者が思ったのは、M&A取引にM&A事業者が深く関与するのは大事だな、ということです。

昨今M&A詐欺が問題になっていますが、事業者がM&A当事者の取引に関与することで安全性を高めることもできるのかもしれません。

思い付きレベルですが、例えば銀行が一旦買手のM&A代金を受領した上で、売手から買手への保証人変更をしたのを確認してから売手に振込し、売手から買手に株主変更するとかができれば、ルシアンホールディングスのような事件も回避できるのでは、とか。

M&A取引の安全性を上げると実績もついてくるのかもしれませんね。

最後までお読みいただきありがとうございました。