お悩み社長

お悩み社長

のれんというとあまり馴染みが無い方も多いと思いますが、M&Aの交渉をする上できちんと理解しておかないといけません。

なんだか難しい話だな~という方とてもよく分かります。

筆者もその昔、簿記の試験勉強をしていたときなんとなくアレルギーがありました(笑)

M&Aいろは塾は初めてM&Aをしよう、という中小企業のオーナーさんにできるだけ理解しやすいように説明することを目的にしているので、例え話も入れてできるだけシンプルに説明します。

また、この「のれん」に対する誤解があるままM&Aを進めた結果、買手が「この売手の言ってることめちゃくちゃだな~」とか、売手が「なんか買い叩かれた気分するな~」というわだかまりが残ってしまうということはよくあるので、その辺に対する正しい(客観的でフェアなという意味で)理解をしていただくような内容をお伝えできればと思います。

是非、最後までお付き合いいただければ嬉しいです。

まず、「のれん」って何?

「のれん」とは、「買収した会社の純資産額」と「実際に買収した金額」との差額です。

なんのこっちゃ、という方もいると思いますが、「M&Aにおいて会社の資産価値以上に買手が評価してくれる部分」くらいに思ってください。

会計上ののれんを気にしないといけないのは買手企業の方なので、そんなもんかくらいの理解でここは大丈夫です。

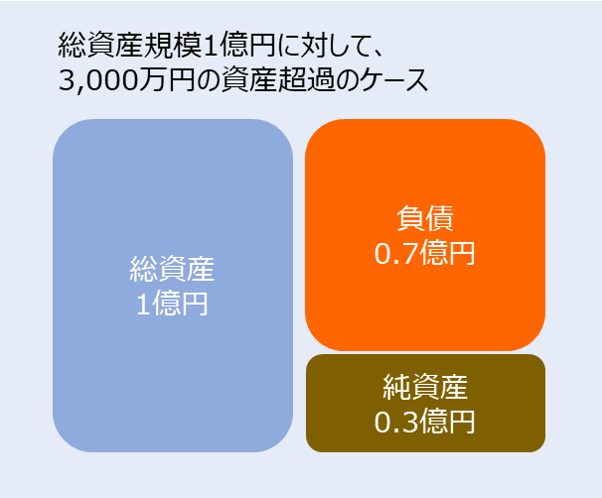

前回の記事で例として出したこちらの貸借対照表を今回も使ってみます。

このような会社をM&Aした場合、「買収した会社の純資産額」というのは純資産額で記載されている3,000万円(0.3億円)となります。

M&Aの売買価格というのは、売手と買手双方の交渉によって決められますので、この純資産額とは別物です。

例えば、今後も赤字が継続するということであれば、このような会社であっても1円で譲渡することもあるでしょうし、逆に黒字で安定しているという会社であれば、5,000万円、6,000万円で譲渡することもあるという具合です。

仮に5,000万円で売買された場合、上記で説明した「買収した会社の純資産額」である3,000万円との差額、2,000万円が「のれん」ということになります。

純資産額というのは「会社が現時点で持っている実物の価値」、のれんというのは「その会社が将来生み出す価値」ですので、のれんについては今時点は実現できていないものになります。

当然、全てのM&Aで当初の予定通り収益を生み出す、ことなんてないので、のれんは計上したものの見込みよりも収益が多い・少ないなんてこともよくあります。買手的には見込み以下の結果だとまずいわけです。

M&Aの相手先が大手、特に上場会社などになると、回収不能分を損金として計上するのれんの減損処理(覚えなくていいです)は何としても避けたいという判断になることが多いので、そもそものれんを付け過ぎない(高値掴みしない)という前提で、売手に対して金額提示することも多いです。

のれんの減損は投資の失敗を意味するので、経営者としてのメンツに関わるわけですね。

色々お伝えしましたが、売手オーナーとしてみたら、「のれん」は、会社の価値(純資産)以上に買手が色を付けてくれる部分、くらいで捉えていたら大丈夫です。

M&Aの時に「のれん」ってどうやって計算されるの?

じゃあ、この「のれん」ってどうやって計算されるの?という点について触れてみます。

結論から言うと買手によって違います、というところになりますが、それだとイメージしづらいと思うのであえて数字を出しますが、概ね中小企業のM&Aでは、会社が生み出す営業利益の2~3年分くらいを基準に交渉するケースなんかが多かったりします(特に決まったルールなんてありません)。

あとは、こちらの記事でも紹介したような、売手に対して買手がどれくらいいるのか、という需給バランスみたいなものによって、こののれんが高くなったり低くなったりしますし、その他の要因によっても相場観は上下します。

M&Aの買手がいる人気業種、買手がいない不人気業種

M&Aの買手がいる人気業種、買手がいない不人気業種

買手によって「のれん」の考え方は違い、明確に「〇年で投資回収できるようのれんを考える」みたいな基準があるような買手もいれば、「M&Aはあんまりよく分かんないから2~3年位くらいにしとこうか」という買手もいますし、大人気の案件とかになると「売手の希望が〇〇円だから、なんとかそれと辻褄を合わせて提示できるように持っていこう」と逆算で計算をひねくり回す買手もいます。

どれが正解、というのもありません。

「のれん」ってあくまで会計上の概念なので、買手の社長が「俺はのれんとかよく分からんが、この会社の価値は〇〇円だと思っている」みたいな豪快な理由で売買金額が決まったりすることも中小企業のM&Aではあったりします。

こんな曖昧なものではありますが、何もないところから取引する株価を決めよう、というのは実際結構難しいところがあるので、純資産価値とのれんにまずは分けて、純資産価値については「時価はいくらなのか」を論点に協議して、のれんについては「今後どのくらいの収益が見込めるか」を論点に協議する、とすれば、両者にとって建設的な話し合いになります。

譲渡金額には色々な計算方法はありますが、以下の計算式はシンプルで考えやすいと思います。

M&A譲渡金額 = 純資産額(時価) + のれん

純資産額に対する考え方というのは買手によってそんなに違いが出ないところですが、のれんは買手によって全然違う見方をします。

(現預金に100万円あれば、A社という買手でもB社という買手でもその価値は100万円と判断しますが、M&Aをする会社が今後生み出す収益は買手によっても評価が違う、みたいな話です)

なので、純資産額1億円で営業利益が1,000万円の会社は、色んな買手と交渉しても譲渡金額は1億円~1億数千万円という値幅で提示を受ける可能性が高いですが、純資産額1,000万円で営業利益5,000万円みたいな会社は、買手によって数千万円~数億円みたいな振れ幅が広くなる可能性が高い、って感じのイメージです。

この辺は売手側としても、どこまでの金額が実物資産(純資産)に対する評価なのか、どこまでの金額がのれんに対する評価なのか、を区別して考えることで、買手がどういうことを考えて値付けしているかが分かると思いますので、意識してみていった方が良いと思います。

中小企業オーナーのよくある誤解

ここからは「のれん」に対するよくある誤解について触れてみたいと思います。

前述の例で、純資産にのれんを2~3年のせて買収するケースを考えてみます。

ここで、「のれんとして営業利益の2~3年分をのせた金額で買収する」というのは、「買収後2~3年間は譲渡時点の収益性を維持できると思って買収しますよ」という意味と一緒だと思ってよいです。

M&A前の営業利益が1,000万円なのであれば、M&A後も毎年1,000万円の営業利益を出すことが求められるわけです。

一般的に、中小企業のM&AではM&Aと同時に売手オーナー兼社長みたいな方が引退するというようなことも多いですが、M&Aはいままで払い続けていた売手オーナー兼社長への役員報酬が今後は発生しない、ということであればその分営業利益としてプラスに見ることができます。

今までもらっていた役員報酬が法定福利費含めて1,000万円だったら、「今後は(自分が引退するから)営業利益は2,000万円出るから、のれんは2,000万円の×〇年で交渉したい」というのは合理的な考え方にはなります。

こんなことから大体のM&A仲介会社は、こういう引退役員分の報酬も加算して株価を算定するケースが多いです。

でも、ここに売手が誤解を招く落とし穴があります。それは次の2点です。

・売手オーナー兼社長がいなくなっても今までと同じような収益が立つのか?

・買手の管理工数は無視?

売手オーナー兼社長がいなくなっても今までと同じような収益が立つのか?

売手社長が引退する前提のM&Aをする際に、のれん代も含めて将来生み出すであろう利益も譲渡時に一括で売手が手にするのであれば、そこで見ている将来の利益は売手社長がいなくても稼げないといけない、と普通の買手は考えます。

極端な例ですが、売手社長が今まで営業マンとして売上を作っていたりする会社であれば、この社長が抜けることでその分売上が消えてしまいますので、「自分は引退するけどのれん代は欲しい」という交渉をするのは、「今後利益は発生しないけど、その利益分も色を付けて買収条件を設定してほしい」という話になってしまうので、買手にとって到底受け入れられないものになってしまいます。

自分が社長を引退しても代わりの営業マンが今までと同じように売上を作ってくれる、とかのリカバリープランが無いと「のれん」を交渉すること自体買手からしたら「なんで?」となってしまいますね。

一方、売手社長がいなくても仕組化できているケースであれば社長が引退する前提でものれんを交渉するのは、現実的な交渉だと思います。

自社のプラットフォームから利用料が毎月発生しますとか、不動産管理業をしていて毎月管理料が入ってきますとか、商売の特性上「ほとんど手を動かさなくても定期的に収益が入ってくる」というケースは仕組化できていると言えますし、卸や小売でも、全てのオペレーションを従業員が行っていて、社長は一切実務にタッチしていないとかも売手社長に依存しないビジネスモデルになっていると言えます。

要は、売手社長が労働することによって得られる売上はM&Aにおけるのれんには見れないのが普通、という言い方でも良いかもしれません。

※ちなみに、売手社長が自分のセンスでデザインを全部担当しています、とか、長年の勘で仕入を全部担当しています、みたいな、売手社長の感性/センスみたいな要素が会社に取って大きいインパクトがある会社(属人性が高い会社)だと、そもそもM&Aで引継ぎできないものとして買手から評価され、買収するのは難しいよね、となるケースも少なくありません。

自分が引退する前提でのれんとしていくら欲しいかを考える際には、仲介会社のざっくり試算した簡易評価を鵜呑みにするのではなく、自分が会社にどれだけ関与しているか、自分がいなくても同じ売上が立つためには何が必要か、を必ず考えるようにしてみてください。

これはM&Aをした後の会社の運営上の観点からも重要です。

買手の管理工数は無視?

株価の試算の際、買手が管理する工数・コストまで試算に入れる仲介会社はあまりありません。

(機械的に計算する仲介会社が多いので、ここは筆者も疑問なところですが。。)

でも実際は、M&Aした後買手もその会社を管理していかないといけないわけなので、そこで発生する人件費も考慮しておかないといけません。

例えば、売手社長は経理しかやっていないということであれば、経理担当1人分のコストで代替が効く可能性がありますが、社長が営業も企画も経理も全部やっているケースであれば、実際何名も買手側から補填しないと会社の機能が維持できないこともあります。

その人件費を全部足していったら、売手社長の現在の役員報酬よりも高くなってしまったなんてこともあり得ますし、その場合は、のれんの計算をする上ではマイナスになります。

前述の例で言えば、営業利益1,000万円、売手社長の役員報酬1,000万円に対して、買手が補填する人件費が1,200万円にかかってしまい、M&A後にみれる営業利益は800万円になってしまう、みたいな感じです。

それゆえ、社長はM&Aを考えるのであれば、「いかに自分が関与しなくても今の収益性を維持できるか」という観点で自分の会社を見る必要があり、その体制づくりがひいてはのれんの金額交渉で有利に働くことに繋がる、とも言えます。

結構、色々な売手オーナーさんと会話しているとこのような誤解をしていることが多いと感じたので、今回の記事を書きました。

これは、売手オーナーさんがどうかというよりも、M&A仲介会社が楽観的な株価算定をするのも問題もあるのかなと思います。

買手と会話したことないようなコンサルタントの方が売手企業にいきなり行ってそれっぽいことを言ってしまったり、売買金額を高く見せて気分よくなってもらい仲介契約を取ろうとしたりと、営業上の問題点も多いように思いますので、是非きちんとしたアドバイスができる仲介会社を探していただければな、と思います。

いかがでしたでしょうか?

売手ものれんの考え方を理解した上で、買手の提示条件を理解することで、どのくらいの利益をM&A後にも出さないといけないのかと未来志向の話し合いができると思います。

「従業員の雇用・待遇の維持」をM&Aの条件として掲げる売手オーナーがほとんどですが、これについてはただ条件として買手に押し付けるのではなく、M&A後も雇用条件が維持できるコンディションに持っていけるのかを真剣に買手と議論することがこういう条件の達成になると思いますので、是非深い話合いをしてみるようにしましょう。

最後までお読みいただき有難うございました!